L’assurance vie et le PEA sont tous les deux des produits d’investissement qui permettent de faire fructifier votre argent tout en bénéficiant d’une fiscalité avantageuse. Malgré leurs similarités, ces deux enveloppes restent très différentes sur plusieurs aspects.

Qu'est ce que le PEA ?

Réglementé par l’état, le PEA (ou plan d’épargne en actions) permet d’acquérir des actions d’entreprises françaises et européennes. Il offre, sous certaines conditions, une importante réduction d’impôt à tous ses souscripteurs.

Il existe deux types de PEA :

- Le PEA classique, regroupant le PEA d’assurance et le PEA bancaire qui prennent la forme d’un contrat de capitalisation en unités de compte et d’un compte-espèces associé à un compte-titres

- Le PEA-PME qui permet d’acquérir des actions provenant de petites et moyennes entreprises

Le PEA comprend un compte-espèces sur lequel vous déposez de l’argent vous permettant ensuite d’acheter des actions qui seront conservées sur un compte-titre. Il est proposé par la majorité des banques et peut être ouvert par n’importe quelle personne tant que celle-ci est domiciliée fiscalement en France. Le nombre de PEA classique est néanmoins limité à un par personne, mais vous avez la possibilité de le cumuler avec un PEA-PME.

Le plafond d’un plan d’épargne en actions est limité à 150 00€ pour les PEA d’assurance ainsi qu’à 225 000€ pour les PEA-PME. Les versements se font en espèces, par virement ou par chèque. Vous avez la possibilité de retirer votre argent sans pénalités après 5 ans de détention du PEA.

La fiscalité

Le PEA offre de nombreux avantages fiscaux aux épargnants. En effet, avec ce produit d’épargne, vous n’êtes soumis à aucun impôt tant que vous ne retirez pas de somme de votre compte-espèce. La fiscalité du PEA s’applique uniquement sur les sorties d’argent.

Ainsi, si vous décidez de retirer des fonds de votre PEA et que cela se fait avant la 5e année de détention, vous serez soumis à une imposition de 12,8% sur les plus-values réalisées. De plus, votre PEA sera automatiquement clôturé. En revanche, si vous sortez des sommes après 5 ans de détention, vous pouvez bénéficier d’une exonération d’impôt sur le revenu. Vous devrez seulement payer les prélèvements sociaux qui s’élèvent à 17,2%.

Qu'est ce qu'un contrat d'assurance vie ?

Souvent désigné comme le placement préféré des Français, l’assurance vie est un contrat qui permet au souscripteur d’épargner de l’argent auprès d’un assureur, dans le but de le faire fructifier avant de le récupérer ou de le transmettre à son décès aux bénéficiaires qu’il aura désigné.

L’assurance vie se divise en deux catégories :

- L’assurance vie multisupports, qui vous donne accès à plusieurs supports d’investissement : ceux en euros et en unités de compte.

- L’assurance vie mono-support, qui vous donne accès à un seul support : celui des fonds en euros.

Il existe peu de conditions pour souscrire à une assurance vie. Vous devez simplement être majeur, remplir un questionnaire médical et être dans la capacité juridique de signer un contrat.

En plus de cela, vous devez tout de même respecter l’impératif de versement des primes à l’assureur. Selon le contrat que vous signez, celles-ci peuvent être transmises de manière régulière, libre ou par un unique versement.

Le transfert de l’argent de l’assurance vie aux bénéficiaire peut se faire sous forme de rente, de capital ou partiellement de rente et de capital. Il n’existe pas de plafond ni d’obligations particulières concernant le montant des versements.

Par ailleurs, l’argent de l’assurance vie est en permanence disponible : vous pouvez le récupérer à n’importe quel moment. Cependant, tout retrait que vous effectuez avant 8 ans de détention du contrat sera soumis à l’impôt sur le revenu. La réduction d’impôt accordé avec l’assurance vie n’est possible, à la différence du PEA, qu’à partir de la 8e année de détention.

Enfin, si vous souhaitez sortir des sommes de votre assurance, vous pouvez demander librement un rachat total ou partiel de votre épargne à votre assureur. Vous n’aurez à subir aucune pénalité. Néanmoins, dans le cas où vous retirez l’intégralité de votre épargne, votre assurance vie sera clôturée.

La fiscalité

Comme pour le PEA, avec un contrat d’assurance vie, vous êtes imposé sur vos gains au moment où vous effectuez un retrait. Cette fiscalité diffère cependant en fonction de la date à laquelle vous avez retiré votre argent ainsi que de la durée pendant laquelle vous avez conservé votre contrat.

Ainsi, si vous avez effectué vos versements avant septembre 2017 et que vous détenez votre assurance vie depuis moins de 4 ans, vos gains serons imposés selon votre préférence, au barème de l’impôt sur le revenu ou au Prélèvement Forfaitaire Libératoire (PFL) à la hauteur de 35%. Si vous détenez votre contrat depuis 4 à 8 ans, vos gains seront imposés selon les mêmes barèmes mais à un taux de 15% pour le PFL. Enfin, après plus de 8 ans de détention, les gains sont soumis au barème de l’impôt sur le revenu ou au PFL à un taux de 7,5%. De plus, après 8 ans, il vous est possible de bénéficier d’un abattement de 4600€.

Dans le cas où vous avez effectué les versements après 2017 et que vous détenez votre contrat depuis moins de 8 ans, vous êtes soumis au Prélèvement Forfaitaire Unique (PFU), ou à la Flat Tax, au taux de 12,8%. Vous pouvez aussi choisir d’être taxé au barème de l’impôt sur le revenu. Après 8 ans de détention, le taux d’imposition varie en fonction du montant des versements que vous avez accumulés : pour des versements inférieurs à 150 000€, les gains sont soumis à un taux de 7,5% ; pour des versements de plus de 150 000€, c’est le prélèvement forfaitaire unique (PFU) à 12,8% ou le barème de l’impôt sur le revenu qui s’applique.

Vous pouvez également bénéficier d’un abattement annuel de 4600€ quel que ce soit le régime d’imposition. Au delà de ça, pendant la durée de vie de votre contrat, vous ne payez aucun impôt tant que vous ne retirez pas d’argent de votre contrat.

Les intérêts de l’assurance vie sont également soumis aux prélèvements sociaux ainsi qu’à la contribution sociale généralisée (CSG) et à la contribution au remboursement de la dette sociale (CRDS).

PEA ou assurance vie : les avantages

Le PEA et l’assurance vie possèdent tous les deux de nombreux avantages et inconvénients. Ceux-ci peuvent être communs aux deux produits ou bien distincts de l’un à l’autre.

Le PEA

Les avantages du PEA sont :

- La fiscalité favorable due à l’exonération sur les plus-values après 5 ans de détention.

- La possibilité d’investir sur une large gamme de supports en France et en Union européenne.

- La possibilité de se constituer un patrimoine financier grâce à la plus-value réalisée.

- L’exemption des frais de gestion (des frais de transactions sont néanmoins demandés dans certains établissements lorsque vous effectuez ou achetez des titres).

- La possibilité d’investir en bourse.

L'assurance vie

En ce qui concerne les contrats d’assurance vie, les avantages sont :

- Sa flexibilité permettant au souscripteur de bénéficier de nombreuses libertés concernant le versement des primes à l’assureur ou de l’épargne à vos bénéficiaires.

- La diversité de ses supports d’investissement donnant la possibilité d’investir dans des unités de compte et des fonds euros. Cela vous permet de décider si vous souhaitez bénéficier d’importants rendements mais avec un risque de pertes élevé ou bien au contraire de bénéficier de rendements moindres mais avec de faibles risques de perte.

- Les versements libres, sans limite de plafonds à respecter

- Sa fiscalité avantageuse à partir de 8 ans de détention

PEA et assurance vie : les inconvénients

Le PEA et l’assurance vie possèdent tous les deux, en plus de leurs avantages, des inconvénients qu’il est important de connaitre avant de choisir entre les deux produits d’épargne.

Le PEA

Les principaux inconvénients du plan d’épargne en actions sont :

- Son évolution dans un univers boursier, l’exposant donc fortement à la volatilité des marchés financiers. Si les chances de faire de gros profits sont plus élevées, les risques de pertes le sont tout autant.

- La fermeture automatique du plan lorsque qu’un retrait est effectué avant 5 ans.

- L’impossibilité d’acheter des actions provenant d’entreprises internationales

- Les frais de transactions à verser lors de l’achat ou la vente de titres. Toutefois, il n’est pas obligatoire de payer des frais de gestion et d’arbitrage.

L'assurance vie

Pour les contrats d’assurance vie, les inconvénients sont :

- Les frais de gestion, d’arbitrage, d’entrée et de versement qui peuvent être demandés et affecter la performance de vos rendements. Il est important de bien vérifier les frais avant de signer un contrat pour éviter qu’ils ne soient trop élevés.

- Le faible rendement de l’assurance vie lorsque les sommes sont placées sur des fonds euros.

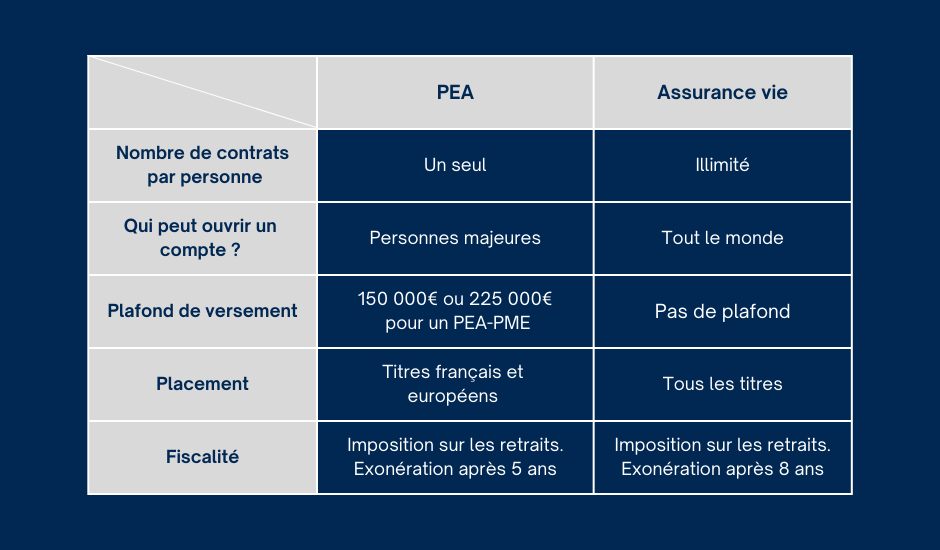

Tableau comparatif : Assurance vie ou PEA

PEA ou Assurance vie : que choisir ?

Le choix entre assurance vie et PEA doit se faire en fonction de vos objectifs et de votre profil d’ investisseur. Dans les deux cas, ces produits d’épargne peuvent être utiles pour préparer votre retraite, faire fructifier vos investissements ou pour un projet sur le moyen ou le long terme. Ils permettent tous les deux de bénéficier d’un régime fiscal avantageux en proposant une taxation uniquement sur les retraits ainsi qu’une exonération d’impôt à partir de 5 ans pour le PEA et de 8 ans pour l’assurance vie.

L’assurance vie représente néanmoins un placement plus souple et plus diversifié que le PEA. En effet, il n’est pas limité par un plafond de versement et permet d’investir dans des fonds euros et en unités de compte. C’est aussi un bon moyen pour transmettre votre patrimoine puisque le capital est totalement exonéré de droits de succession. Le PEA permet, lui, d’investir directement en Bourse et ainsi de profiter du dynamisme des marchés. Il offre une fiscalité avantageuse plus rapidement que l’assurance vie et demande des frais de gestion moins élevés.

Il est tout à fait possible de cumuler un PEA et une assurance vie, afin de profiter des avantages de chacun. Si ces deux produits sont souvent mis en opposition, ils sont en réalité complémentaires.

Enfin, si vous souhaitez augmenter les opportunités de rendement avec un PEA ou une assurance vie mais sans prendre trop de risque, vous avez la possibilité de souscrire à une gestion pilotée et de confier l’administration de vos placements à un conseiller en gestion de patrimoine.