Vous souhaitez placer votre argent, mais ne savez pas ce que vous devriez choisir entre une Assurance vie et un PER ? Il n’y pas de bonne réponse à cette question, il n’y a que des investissements adaptés à la situation personnelle et aux objectifs propres de chacun.

En effet, selon votre horizon de placement, les raisons qui vous poussent à investir, votre fiscalité, et votre situation personnelle et professionnelle, la réponse pourrait être tout à fait différente. Pour vous aider à mieux appréhender cette question, nous étudions pour vous les deux solutions dans ce guide comparatif.

L'assurance vie : qu'est-ce que c'est ?

L’assurance vie est un produit d’épargne et d’investissement sur lequel vous pouvez placer votre argent et le faire fructifier en vue de son utilisation future pour des projets à moyen ou long terme.

Il existe deux types d’assurance-vie :

- Monosupport : elle vous donne accès à un support, à savoir un fonds en euro

- Multisupports : elle vous permet d’investir dans un fonds euro et dans des unités de compte

Il est possible d’ouvrir plusieurs assurances vie par personne, et elles peuvent être ouvertes à tout âge. C’est même le placement préféré des Français.

Le Plan d'épargne retraite (ou PER), qu'est-ce que c'est ?

Il existe plusieurs types de plan épargne retraite : le PER individuel, le PER d’entreprise collectif, et le PER d’entreprise obligatoire.

Le PER individuel (qui succède au PERP et au contrat Madelin), s’adresse à tous et peut être ouvert, au choix, chez un organisme financier ou chez un assureur. C’est un produit d’épargne sur le long terme, qui vous aide à économiser pendant votre vie professionnelle afin d’avoir, au moment de la retraite, une sortie en rente ou en capital.

Il n’y a aucune condition liée à la situation professionnelle, vous pouvez ouvrir un PER que vous soyez salarié, travailleur non salarié, ou demandeur d’emploi. Il n’y a pas non plus de conditions liées à l’âge, vous pouvez ouvrir un PER à tout moment de votre vie. Le PER est un placement qui est bloqué jusqu’à l’âge de la retraite, mais il existe des condition de déblocage anticipés comme l’achat de la résidence principale par exemple. Les jeunes actifs peuvent tout à fait alimenter leur PER en vue de l’achat de leur résidence principale, et ensuite en vue de préparer leur retraite.

Avec le contexte particulier des retraites, il n’est jamais trop tôt pour se préoccuper de celle-ci.

PER et assurance vie : points communs et différences

Un fonctionnement similaire

Pendant la phase de constitution de votre épargne, il n’y a pas de versements minimum à effectuer, ni besoin de respecter une certaine régularité, sur aucun de ces deux produits d’épargne.

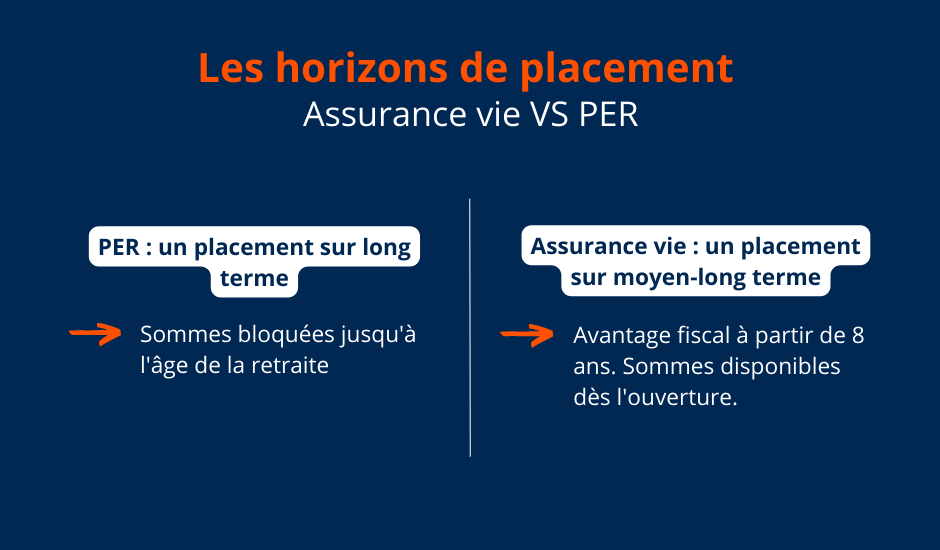

Des horizons de placement qui diffèrent

Pour un placement sur le moyen-long terme : s'orienter vers une assurance vie

Pour des raisons fiscales, il est conseillé de conserver votre contrat d’assurance vie pendant au moins 8 ans. Cependant, les sommes placées sur votre contrat peuvent être récupérées à tout moment, y compris avant ces 8 ans, en effectuant un simple rachat, qui peut être partiel ou total.

Pour un placement sur le long terme : le PER est idéal

Les sommes que vous versez sur votre PER sont bloquées jusqu’à l’âge de votre retraite (à l’exception de quelques circonstances), c’est donc un placement sur le long terme. Si vous avez besoin de cet argent pour un projet avant votre retraite (autre que l’achat de votre résidence principale), ce n’est clairement pas l’option à privilégier dans votre cas, et il vaudra mieux vous tourner vers l’assurance vie.

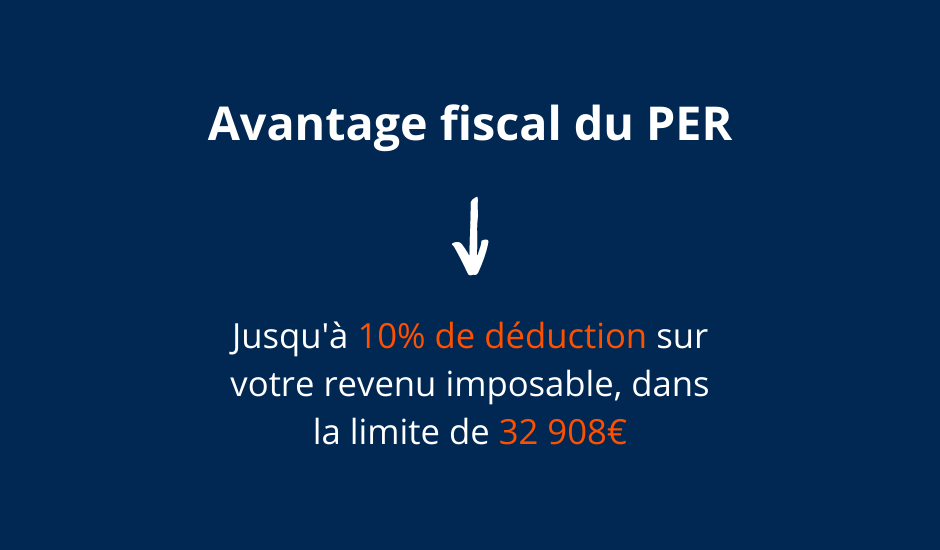

Possibilité d'obtenir des avantages fiscaux avec votre PER

Les versements que vous réalisez sur votre PER sont déductibles de votre revenu imposable, et permettent donc de faire baisser votre impôt sur le revenu, jusqu’à 10% de votre revenu imposable, dans la limite de 32 908€ en 2022 pour les salariés. C’est l’atout majeur de ce placement.

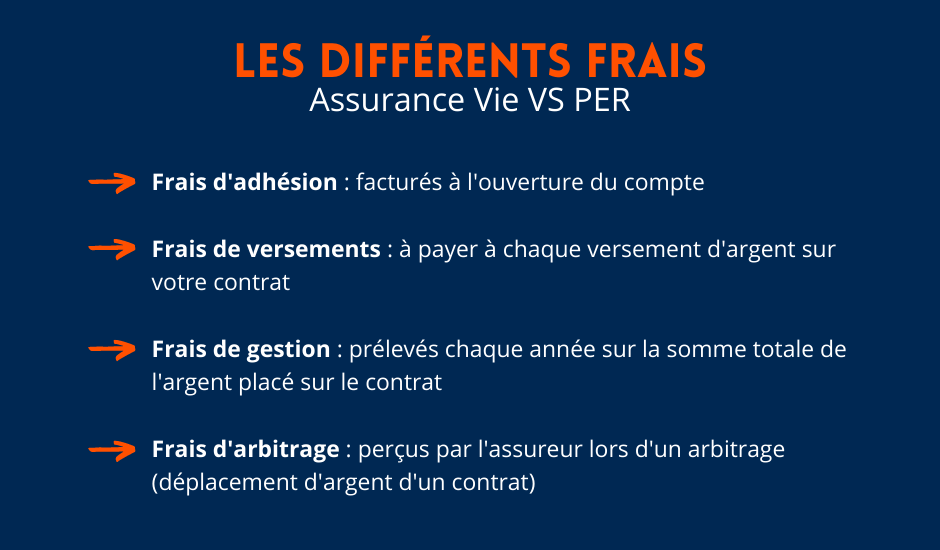

Les frais qui s'appliquent

Comme pour tous les placements, il existe des frais liés à la gestion des contrats, qui servent principalement à rémunérer les organismes, que ce soit des banques ou des assurances.

Dans le cadre d’une assurance vie, il existe plusieurs frais que vous devrez payer :

- Les frais d’ouverture : ce sont les frais à payer à l’ouverture de votre compte

- Les frais de versements : c’est ce que vous devrez payer lorsque vous verserez de l’argent sur votre contrat. Ils peuvent différer en fonction des sommes versées sur le fonds euro ou sur les unités de compte.

- Les frais de gestion : ils sont prélevés chaque année sur la somme totale de l’argent placé sur votre contrat.

- Les frais d’arbitrage : ce sont ce que l’assureur va percevoir quand vous réalisez un arbitrage, c’est à dire lorsque vous déplacez de l’argent d’un fonds à un autre au sein de votre assurance vie.

Dans le cadre du PER, on peut retrouver des frais similaires à l’assurance vie, soit :

- Les frais d’adhésion qui sont souvent compris entre 20 et 50 euros et prélevés dès l’ouverture du contrat.

- Les frais de versements sont également présents sur le PER, ils dépendent du type de contrat ainsi que de l’organisme dans lequel le contrat est souscrit. Il est important de négocier ses frais ou de se diriger vers des organismes qui appliquent des frais de versements réduits. Souvent, les assureurs en ligne proposent des contrats intéressants avec des frais à 0%.

- Les frais de gestion annuels, ils représentent un pourcentage de votre capital investi pour la gestion des encours et varient le plus souvent en 0,6% et 2%.

- Les frais d’arbitrage, qui interviennent quand des mouvements au sein du contrat sont réalisés.

Quelle sortie possible pour une assurance vie ou un PER ?

Le PER : une sortie plus réglementée

Dans le cadre d’un PER, puisque c’est un outil de préparation à la retraite, la sortie s’effectue normalement au moment de la retraite. Il existe cependant quelques exceptions, à savoir :

- l’invalidité : qu’elle vous concerne, vos enfants, votre époux ou votre partenaire de pacs

- le décès de votre époux ou partenaire de pacs

- l’expiration de vos droits au chômage

- le surendettement

- la cessation d’activité non salariée à la suite d’une liquidation judiciaire

- l’achat de votre résidence principale

Dans ces cas-là, pour demander le déblocage anticipé du PER, vous devrez envoyer une lettre à l’organisme gestionnaire avec un justificatif d’identité, un RIB, et un justificatif de la situation que vous invoquez.

En revanche, si vous attendez d’avoir atteint l’âge de la retraite, trois choix s’offriront à vous : une sortie en capital, une sortie en rente, ou une partie en capital et une partie en rente.

L'assurance vie : Une sortie plus flexible

A la différence du PER, la sortie en assurance vie est possible à tout moment par un rachat partiel ou une clôture de votre contrat. Cependant, lorsque vous demandez à récupérer une partie ou la totalité de votre épargne en capital, vous serez imposable sur vos gains. La fiscalité sur le contrat d’assurance vie s’applique uniquement sur les plus values réalisées.

Le moment où vous effectuerez ce retrait et surtout la durée durant laquelle vous aurez conservé votre contrat aura cependant une incidence sur la fiscalité à la sortie.

Pour les versements effectués avant le 27 septembre 2017

Entre 0 et 4 ans de détention : les gains sont imposés, au choix, au barème de l’impôt sur le revenu, ou, au Prélèvement Forfaitaire Libératoire (PFL) au taux de 35% selon ce que vous choisissez.

Entre 4 et 8 ans de détention : les gains sont imposés, au choix, au barème de l’impôt sur le revenu, ou au Prélèvement Forfaitaire Libératoire, au taux de 15%.

Après plus de 8 ans de détention : les gains sont soumis, au choix, au taux de 7,5%, ou au barème de l’impôt sur le revenu, et vous bénéficiez en plus d’un abattement annuel de 4600€ (ou 9200€ pour un couple)

Pour les versements effectués après le 27 septembre 2017

Avant 8 ans de détention : les gains sont soumis au Prélèvement Forfaitaire Unique (PFU), ou Flat Tax, au taux de 12,8%; sauf si vous préférez être taxé au barème de l’impôt sur le revenu.

Après 8 ans de détention, c’est le montant des versements accumulés sur votre contrat qui fera varier le taux :

- En dessous de 150 000€ : les gains sont soumis à un taux de 7,5%

- Egal ou au dessus de 150 000€ : c’est le prélèvement forfaitaire unique (PFU) de 12,8% qui s’applique , ou le barème de l’impôt sur le revenu.

Après plus de 8 ans de détention, vous bénéficiez d’un abattement annuel de 4600€ (ou 9200€ pour un couple) quel que ce soit le régime d’imposition, et seuls les gains sont imposables.

Au delà de ça, pendant la durée de vie de votre contrat, vous ne payez aucun impôt tant que vous ne retirez pas d’argent de votre contrat.

Dans certains cas, en fonction de votre tranche marginale d’imposition (TMI), il peut être plus intéressant pour vous d’opter pour le prélèvement forfaitaire libératoire.

Et en cas de décès ?

En cas de décès du souscripteur de l’assurance vie, la fiscalité et les avantages successoraux ne sont pas les mêmes selon l’âge auquel il a effectué ses versements.

Si les versements sur le contrat d’assurance vie ont été réalisé par le souscripteur avant ses 70 ans, alors les bénéficiaires de son contrat bénéficieront d’un abattement de 152 500 euros par bénéficiaires, ce qui leur permettra d’alléger, voire d’éviter, les droits de succession.

Pour les versements qui ont été versés par le souscripteur après ses 70 ans, les bénéficiaires pourront disposer d’un abattement moindre de 30 500 euros tous bénéficiaires confondus.

En conclusion : PER ou assurance vie, quel est le placement idéal selon votre profil ?

Si chaque produit d’épargne peut avoir ses inconvénients et ses avantages, il n’en existe pas un seul qui soit idéal : tout dépendra de votre situation.

Ce sont deux produits d’épargne qui peuvent venir se compléter.

L’assurance vie est un puissant outil de transmission : en effet, en France, les successions sont lourdement imposées. Le contrat d’assurance vie permet donc d’alléger la masse successorale et de bénéficier d’un abattement non négligeable. A noter que si les enfants sont bénéficiaires du contrat d’assurance vie, ils bénéficient donc d’un premier abattement propre au contrat d’assurance vie en fonction de l’âge des versement, plus de l’abattement classique de 100 000 euros par enfant.

C’est également un placement qui peut faire office d’épargne retraite : il est tout à fait possible de l’utiliser comme un produit d’épargne long terme en vue d’un projet ou de préparer sa retraite. Le contrat d’assurance vie reste un contrat flexible, qui offre une certaine souplesse à son souscripteur. Notamment avec la possibilité de réaliser une allocation en fonction du profil et des objectifs de vie et de performance de chaque épargnant.

Le PER, lui, possède un atout majeur : l’avantage fiscal qu’il procure. En effet, il est possible de bénéficier de la réduction d’impôt à hauteur de 10% des revenus imposables. La réduction est réalisable tous les ans. Il est moins liquide que l’assurance vie car le capital est bloqué, mais il est également possible au sein du contrat de choisir les fonds d’investissement en fonction des objectifs de chacun.

A savoir : le PER, comme l’assurance vie, se transmet à un bénéficiaire qui est désigné par le souscripteur à l’ouverture du contrat, il est donc possible de nommer quelqu’un d’autre que les héritiers réservataires.

La question assurance vie ou per est donc une question qui se traite en fonction des objectifs de chaque épargnants. Ce sont donc des produits complémentaires qui peuvent tous les deux faire parties du patrimoine financier d’un épargnant.